[vc_row][vc_column][vc_column_text]С 2017 года действует налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв.м. площади земельного участка. Так, если площадь участка составляет не более 6 соток — налог взиматься не будет, а если площадь участка превышает 6 соток — налог будет рассчитан за оставшуюся площадь.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 НК РФ (Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны и боевых действий и т.д.), а также для всех пенсионеров.

Вычет применятся по одному земельному участку по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка в пределах территории страны.

Для использования вычета за 2017 год налогоплательщики, имеющие право на вычет, предоставляют заявление о праве на льготы (в случае, если ранее заявление на льготы не подавалось), а также могут обратиться в любой налоговый орган до 1 июля 2018 года с уведомлением о выбранном участке, по которому будет применен вычет (уведомление не является обязательным документом для предоставления вычета). Если такое уведомление не поступит от налогоплательщика, то вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога.

Предоставление вычета на земельный участок не отменяет права налогоплательщика на получение льготы по земельному налогу, установленной Законом Санкт-Петербурга от 23.11.2012 № 617-105 «О земельном налоге в Санкт-Петербурге».

Заявление о предоставлении налоговой льготы предоставляется по форме, утвержденной Приказом ФНС России от 14.11.2017 №ММВ-7-21/897.

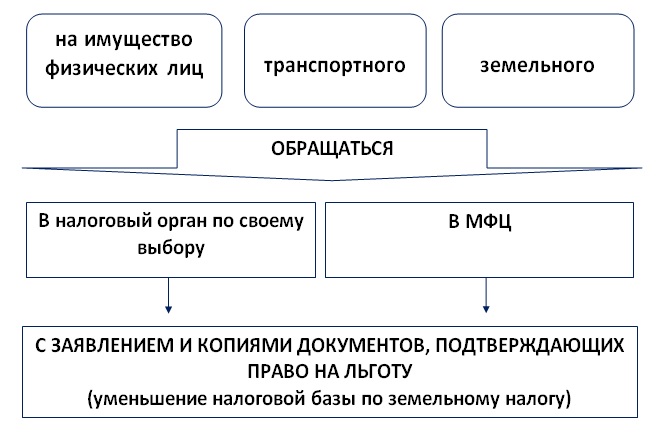

Заявление можно подать в любой налоговый орган по выбору налогоплательщика любым из следующих способов:

— лично (через законного или уполномоченного представителя);

— с помощью электронных сервисов «Обратиться в ФНС России», «Личный кабинет налогоплательщика для физических лиц» на официальном сайте ФНС России nalog.ru;

— по почте;

— через любое отделение Санкт-Петербургского государственного учреждения «Многофункциональный центр предоставления государственных услуг».

О направлении сводных налоговых уведомлений

Пунктом 2 статьи 11.2 Налогового кодекса Российской Федерации установлено, что налогоплательщики — физические лица, получившие доступ к «Личному кабинету налогоплательщика», получают от налогового органа только в электронной форме через Личный кабинет документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, в том числе налоговые уведомления и требования об уплате налогов.

Для получения налогового уведомления на бумажном носителе налогоплательщики — физические лица, получившие доступ к Личному кабинету, могут направить в любой налоговый орган по своему выбору уведомление о необходимости получения документов на бумажном носителе лично (через представителя), по почте, либо в электронной форме с использованием Личного кабинета налогоплательщика.

О ПОРЯДКЕ ЗАЯВЛЕНИЯ ЛЬГОТЫ ПО ИМУЩЕСТВЕННЫМ НАЛОГАМ

Для получения освобождения от уплаты налога

В целях корректного проведения массового расчета налогов просим вас предоставить соответствующее заявление до 1 апреля 2018 года.

Информацию об установленных налоговых льготах можно получить, воспользовавшись интернет-сервисом «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России nalog.ru.

Форма заявления о предоставлении налоговой льготы утверждена Приказом ФНС России от 14.11.2017 №ММВ-7-21/897 и обязательна к применению начиная с 01.01.2018.

Направить в налоговые органы заявление и документы, подтверждающие право на льготу, можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц».

[/vc_column_text][/vc_column][/vc_row]

Читайте также: Новости России и мира.